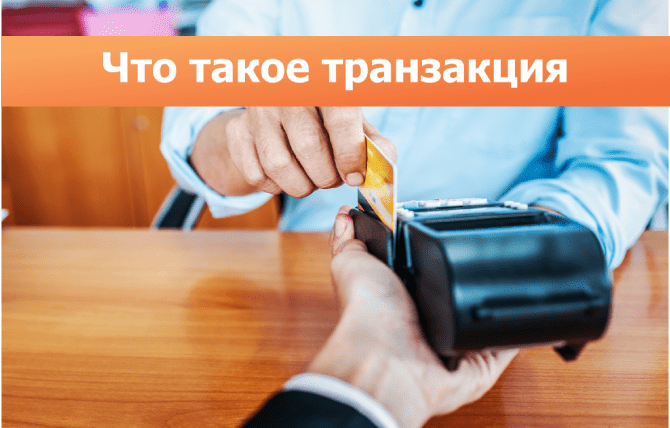

Что такое транзакция

Держатели банковских карт, проводя оплату по ним, нередко слышать слово «Транзакция». Не всегда полностью понятно, что оно может означать. В то время как практически каждый гражданин России ежедневно сталкивается с транзакциями и причем не только когда используется банковская карта. Поэтому зная виды транзакций, особенности работы системы и какие могут выдаваться ошибки при этом, можно избежать многих вопросов к банку и обезопасить себя от мошенников.

Что такое транзакция простыми словами

Ответ на вопрос, что такое транзакции, очень простой — это все банковские операции, проводимые с использованием счета. Само слово «transactio» пришло из латинского языка и означает оно сделку или договор, то есть это взаимное соглашение на проведение какой-то операции, если интерпретировать слово на банковский язык.

В понятие транзакции входят многие операции:

- покупка с использованием карты;

- перевод денег по счетам;

- снятие и внесение наличности;

- выплата зарплаты и иных доходов;

- инвестирование в финансовые активы;

- снятие комиссий за проведение платежа и прочее.

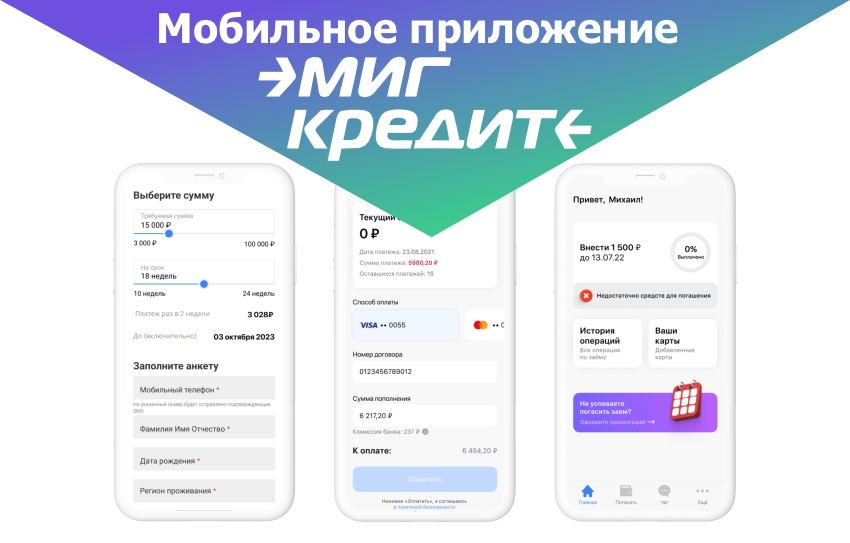

То есть когда денежные средства проходят по счетам банков, то все эти операции относятся к транзакционным. Например, к таким операциям относят полученные займы онлайн на карту, так как в этом случае проводится перевод денег от МФО заемщику.

Банк практически всегда открывает счета для своих клиентов: вклад, накопительный счет, ИИС, кредит, дебетовая и кредитная карта. То есть все эти виды продуктов имеют свои счета, а, значит, движение денег по ним будет называться транзакцией. Не открываются счета клиенту, например, при платежах в организации за услуги, но при этом деньги поступают на счет получателя. Поэтому и эти операции будут отнесены к транзакции.

Какие виды транзакций бывают

Банковская транзакция традиционно подразделяется на два типа: онлайн и офлайн. Из названия понятно, что подразумевается способ платежа и скорость его обработки. Некоторые пользователи сталкивались с ситуацией, когда транзакции по карте обрабатываются не моментально, а спустя время. Это может означать, что не всегда есть стабильный интернет и, соответственно, моментальная обработка данных с карты.

| Онлайн | Офлайн |

| Платеж или перевод денег проходят в режиме реального времени и моментально. | Платеж проходит в местах там, где нет стабильного интернета. Данные с карты считываются терминалом, а при появлении связи запрос направляется банк, после чего проходит списание. |

Каждый тип транзакций отличается и участниками процесса, где помимо продавца, покупателя и банка-эмитента есть и другие стороны. Каждая из них выполняет свою функцию, обеспечивая скорость обработки данных, точность передаваемой информации и безопасность. Поэтому этот процесс не простой, а понимая нюансы всех этапов, можно исключить многие вопросы к банку или продавцу.

Участники и этапы проведения банковской транзакции с карты:

- Покупатель прикладывает карту к терминалу. Согласившись с ценой покупки, совершает платеж по карте или с использованием NFC-технологии.

- Передача информации с POS-терминала. Терминал продавца передает информацию о покупке в банк-эквайринг, то есть в организацию, обслуживающую продавца. Это необходимо для аутентификации плательщика. Узнать, что такое эквайринг и как он работает, вы можете в отдельной статье.

- Передача данных от банка-эквайера. Каждая банковская карта (дебетовая и кредитная) прикреплены к определенной платежной системе, например, МИР, Visa или MasterCard. Именно им банк направляет сведения о совершении платежа.

- Передача в операционный центр. Платежная система, обслуживающая карту покупателя, направляет данные в операционный центр. Именно он проверяет данные платежа и передает сведения в банк-эмитент.

- Передача запроса в банк-эмитент. На этом этапе банк, выпустивший карту покупателю, получает информацию, проверяет ее и выдает ответ. Здесь проверяется ПИН-код, достаточность баланса на счете карты для списания средств и законность проводимой операции. Здесь может быть выдан отказ из-за подозрения в мошенничестве, несовпадении ПИН-кода или нарушений условий обслуживания карты.

- Передача ответа. От банка-эмитента ответ поступает в платежную систему и если операция одобрена, то продавец получает деньги на свой счет, а покупателю выдается чек.

При возврате товаров продавцу схема запросов между участниками транзакции примерно такая же. Поэтому могут наблюдаться задержки в поступлении денег на счет покупателя до 3 дней.

При офлайн транзакциях исключается обращение к эквайеру, так как нет соединения с интернетом. В этом случае POS-терминал накапливает данные о проводимых операциях и карточных счетах, а при появлении связи направляет запрос к банку-эмитенту. После чего происходит списание денег у покупателя. С такими платежами можно столкнуться в магазинах сельской местности или в самолете.

Безопасность транзакций

Совершая банковский перевод или покупку картой, стоит помнить о безопасности. Самый простой способ — не оставлять реквизиты своей карты сомнительным магазинам или лицам, а также никому, даже близким, не называть ПИН-код. Если не совершалась операция по карточке, то не нужно сообщать код из СМС, даже если звонит «сотрудник банка». Стоит помнить, что карта и ПИН-код от нее — это ключ к личному счету клиента. Значит, сохранность этих данных убережет личные финансы от посягательств третьими лицами.

Ошибка транзакции может проходить по нескольким причинам:

- Ошибка в реквизитах. В таком случае деньги могут уйти не тому получателю или запрос будет отклонен банком. Такие ситуации могут происходить при оплате через интернет-банкинг, например, при переводах по номеру телефона или по реквизитам. Узнать, что такое интернет-банк и какие возможности клиенту с ним доступны, вы можете в отдельной статье. Если не совпала цифра в счете, то банк может просто блокировать операцию, так как не совпадут другие данные (БИК, расчетный счет и прочее). С номером телефона ошибки чаще и в такой ситуации нужно сразу же писать заявление в банк или обратиться в чат поддержки.

- Сомнительная операция. Транзакция может быть отклонена, если банк посчитает ее сомнительной, например, слишком большая сумма покупки в сравнении с регулярными тратами клиента. В таком случае карточный счет блокируется и потребуется обращаться в свой банк для ее разблокировки.

- Ошибка ввода данных. При интернет-платежах используются протоколы безопасности SET, 3-D-Secure, МИР Accept. Для подтверждения действий по карте клиенту нужно ввести ПИН-код и если допустить в нем ошибку, то операция отклоняется. При трехкратном введении неверного кода заблокируется карта, а если это сделать в банкомате, то он ее уже не выдаст. В этом случае нужно с паспортом обратиться в отделение банка.

Автор статьи: Команда "Займ на карту"

Дата публикации статьи: 1 декабря 2023