Что такое кредитный скоринг

Скоринговая система оценки кредитоспособности заемщика применяется при кредитовании. Это своего рода оценка клиента на возможные риски, позволяющая по многим параметрам рассчитать балл и решить выдать кредит или дать отказ. Неважно обращается клиент в банк за крупным кредитом или берет небольшой заем в МФО, везде будет применяться скоринг. Так что же значит это слово и как оно влияет на кредитный рейтинг, разберем более подробно.

Скоринг — что это такое простыми словами

Сфера банковской деятельности сопряжена с кредитами и здесь ключевым моментом является оценка клиента разными методами. И с помощью скоринговой системы банк быстро может отсеять недобросовестных заемщиков или определить, на каких условиях лучше выдать кредит. Скоринг — это простыми словами оценка кредитоспособности заемщика за счет анализа информации, полученной из анкеты.

Банки применяют скоринговые модели, которые анализируют различные факторы, такие как кредитная история, доход, задолженности и другие параметры, чтобы предсказать вероятность того, что заемщик вернет кредит.

Если в банке кредитный скоринг пропускает клиента на кредит, то заключение договора проходит в офисе. Немного по-другому работает робот займов у МФО, позволяя в автоматическом режиме не только принять решение о выдаче займа, но и определить условия и провести саму выдачу. Такой подход позволил МФО выдавать займы круглосуточно и моментально.

Помимо скоринговой оценки, есть еще понятие прескоринг. Само слово означает — предварительная оценка, то есть проводимая перед основным скорингом. Так можно получить предварительное одобрение по онлайн-заявке или предложение от банка о кредитном продукте. В целом, прескоринг помогает сортировать или фильтровать данные, выделяя объекты, которые могут быть наиболее значимыми или требующими дополнительного внимания в рамках более широкого аналитического процесса.

Скоринговый балл и как его считают

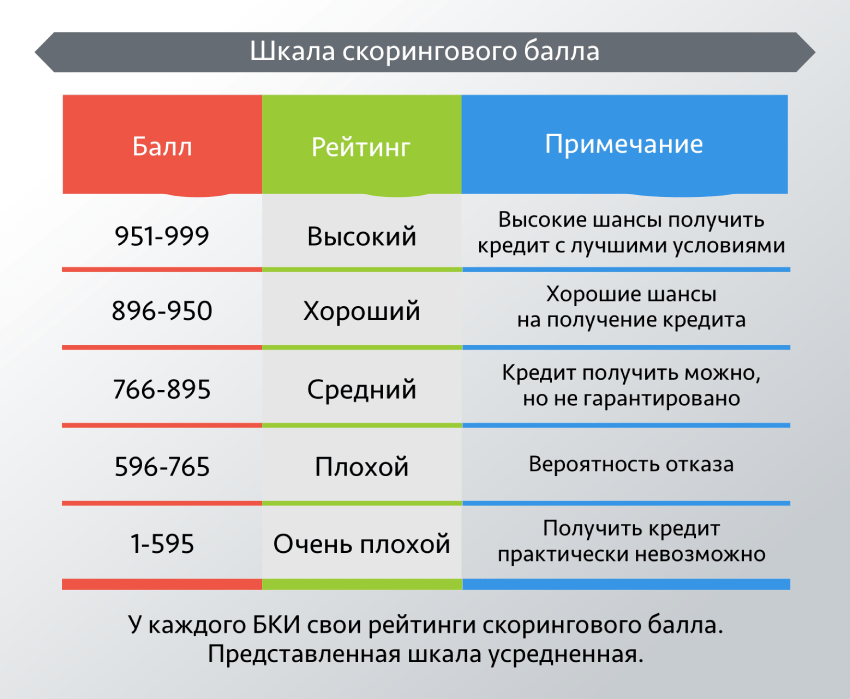

Скоринговый балл в кредитовании представляет собой числовую оценку, которая выражает вероятность того, что заемщик вернет кредит в срок. Этот балл определяется на основе анализа различных финансовых и личных данных заемщика. А о том, где взять деньги, если везде отказывают, можно узнать из отдельной статьи. Процесс расчета кредитного скоринга обычно включает несколько этапов:

- Выбор факторов. Банк определяется факторы, на основе которых он будет проверять и оценивать клиентов и принимать решение. Например, к таким фактором могут быть отнесены: кредитная история, доходы, стаж работы на текущем месте, наличие действующих кредитов и прочие моменты.

- Взвешивание факторов. Система настраивается так, чтобы задавать определенным факторам балл оценки, то есть значимость. Например, система настраивается так, чтобы больший вес придать факторам дохода и кредитной истории, так как они более точно указывают на надежность заемщика.

- Построение модели. Перед внедрением программы задается алгоритм расчета, например, по линейной регрессии, с помощью нейронных сетей и прочее.

- Сбор данных. Скоринг в банке проводится на основе полученных данных из анкеты заемщика и запроса информации в сторонние организации, например, Бюро кредитных историй (БКИ), МВД, ФССП и прочие. Сбор необходимых данных о заемщике для применения модели.

- Расчет скорингового балла. Для расчета скоринговой оценки система применяет к полученной информации разработанную модель. Здесь постой расчет, так как каждому фактору присваивается балл и затем полученный результат суммируется. Чем выше скоринговый балл, тем больше вероятность надежности заемщика.

- Принятие решения. На основе скоринговой оценки банк принимает решение о выдаче кредита. Этот простой метод позволяет быстро узнать заемщику, дадут ли ему кредит в банке, а кредитной организации провести расчеты по заданным параметрам в считанные минуты.

Кредитные скоринговые модели могут быть обновлены и адаптированы с течением времени в зависимости от изменений в финансовых тенденциях и банковской политике.

Каждый желающий может проверять свой кредитный рейтинг через запрос своей кредитной истории в БКИ. Раз в полгода это можно сделать бесплатно через Госуслуги или банк. Если рейтинг в БКИ высокий, то и скоринговая оценка кредитоспособности будет высокой, а, значит, есть шанс получить кредит на выгодных условиях.

Основные скоринговые модели

В кредитовании используются различные скоринговые модели для оценки кредитоспособности заемщиков. Ниже представлены некоторые из основных типов скоринговых моделей:

- FICO-скоринг. Одна из самых широко используемых скоринговых систем в мире. Модель FICO основана на анализе данных кредитной истории заемщика, включая платежеспособность, уровень задолженности, длину кредитной истории и другие факторы. Баллы FICO находятся в диапазоне от 300 до 850, где более высокий балл указывает на большую кредитоспособность.

- VantageScore. Скоринговая модель VantageScore была разработана тремя кредитными бюро (Equifax, Experian, TransUnion) и предоставляет более новый и конкурентоспособный вариант по сравнению с FICO. VantageScore также использует данные кредитной истории, но подчеркивает значение последних платежей и включает в анализ не только традиционные кредитные продукты, но и счета за аренду и счета в сетевых компаниях.

- Risk-Based Pricing Models. Модель учитывает риск заемщика, рассчитывает процентную ставку и условия кредита в зависимости от этого риска. Она позволяет финансовым учреждениям более точно адаптировать условия кредитования к индивидуальному профилю заемщика.

- Behavioral Score Models. Скоринговая модель оценивает платежеспособность заемщика на основе его финансового поведения, включая регулярность платежей, общий объем долга и другие параметры. Ее оценка может быть особенно полезна при определении кредитоспособности тех, у кого нет длительной кредитной истории.

- Industry-Specific Scoring Models. Некоторые отрасли могут использовать собственные скоринговые модели, учитывая специфические факторы, связанные с конкретной областью деятельности. Например, ипотечные компании могут применять модели, которые учитывают параметры, связанные с недвижимостью.

Каждая финансовая организация может использовать собственные адаптированные версии этих моделей или комбинировать различные методы для создания уникальной системы скоринга, наилучшим образом соответствующей их потребностям и стратегии кредитования.

Как повысить кредитный балл

Повышение кредитного балла — это процесс, который требует времени и тщательного управления финансами. Имея высокий кредитный рейтинг, можно получить микрозайм онлайн или кредит в банке на выгодных условиях и без отказа. Вот несколько шагов, которые могут помочь в улучшении кредитного балла и скоринговой оценки:

- Своевременное исполнение платежей по кредитам и счетам является ключевым фактором для улучшения кредитного рейтинга.

- Попытайтесь уменьшить сумму задолженности. Высокие балансы по кредитным картам или другим кредитам относительно их кредитного лимита могут негативно сказаться на кредитном балле.

- Частые запросы на новые кредиты могут негативно влиять на кредитный балл. Постоянный поиск новых кредитов может рассчитываться кредиторами как высокий риск.

- Положительно сказаться на кредитном профиле может наличие разнообразных кредитных программ: потребительский кредит, товарный, автокредит или ипотека. А о том, как увеличить лимит по займу, можно узнать из отдельной статьи.

- Регулярно проверяйте свой кредитный отчет, чтобы удостовериться в отсутствии ошибок. Если обнаружатся ошибки, немедленно обращайтесь в кредитное бюро или банк для их исправления. Проверять свою КИ можно через Госуслуги или сделав запрос в банке. Каждый гражданин может бесплатно проверять свою КИ раз в полгода. А о том, как проверить оформленные займы на себя, можно узнать из отдельной статьи.

- Рассмотрите возможность получения обеспеченных кредитов, таких как кредиты под залог. Они могут предоставить возможность улучшить кредитную историю.

- Длительный стаж на одном месте работы может рассматриваться как позитивный фактор для кредитования.

Помните, что улучшение кредитного балла — не моментальный процесс. Если соблюдать финансовую грамотность и дисциплину, то можно постепенно поднять свой скоринговый балл.

Автор статьи: Команда "Займ на карту"

Дата публикации статьи: 19 декабря 2023