Что такое кредитная нагрузка

С 2019 года все кредитные организации обязаны перед оформлением кредита или займа проверить финансовую загруженность потенциального заемщика и рассчитать показатель долговой нагрузки — ПДН.

Данный коэффициент отражает взаимосвязь между доходом клиента и размером ежемесячных платежей по всем кредитным обязательствам — чем он выше, тем меньше вероятность получения одобрения.

Что представляет собой показатель долговой нагрузки, на что он влияет, как рассчитать ПДН и снизить кредитную нагрузку, обо всем об этом вы узнаете из данной статьи.

На что влияет долговая нагрузка

При рассмотрении заявки на кредит или микрозайм, кредитная организация при принятии решения опирается на показатель долговой нагрузки, именно от предельной величины ПДН зависит получит заемщик одобрение или отказ.

Расчет долговой нагрузки позволяет кредитным организациям оценить загруженность бюджета потенциального заемщика и его способность внесения платежей без риска просрочки по дополнительным финансовым обязательствам.

Рассчитывается нагрузка не только при выдаче кредита, но и при реструктуризации и рефинансировании, а также увеличении лимита по кредитной карте.

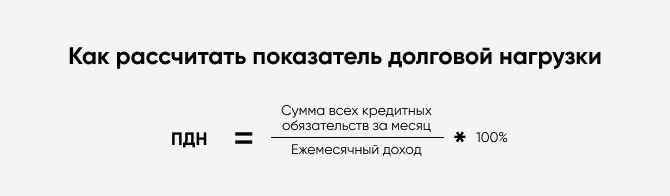

Как рассчитать показатель долговой нагрузки

ПДН рассчитывается в процентах, формула довольно проста:

Сумма всех ежемесячных платежей по кредитным обязательствам/ежемесячный доход*100%

Для расчета суммы платежей банк или иная организация использует данные из кредитной истории клиента и включает туда информацию:

- о действующих кредитах и займах;

- кредитных картах;

- платежах по обязательствам, где заемщик является созаемщиком или поручителем;

- а также размер будущего ежемесячного платежа.

При расчете размера дохода учитываются зарплата, доход от бизнеса, пособия от государства, пенсия, официальные подработки.

Все данные должны быть официально подтверждены справками НДФЛ, о доходе самозанятого, выписками из ПФР, с расчетного счета, налоговой декларацией и другими документам.

Рассчитать коэффициент нагрузки можно и самостоятельно, для этого необходимо:

- Посчитать сколько в месяц уходит на выплаты банкам и МФО (кредиты, ипотека, займы, рассрочка, проценты по кредитным картам), включая будущий платежи;

- Рассчитать размер ежемесячного дохода — учитывается заработная плата, пенсия, социальные выплаты, доход от сдачи недвижимости в аренду и т.п.;

- Поделить сумму платежей на доход и умножить на 100%.

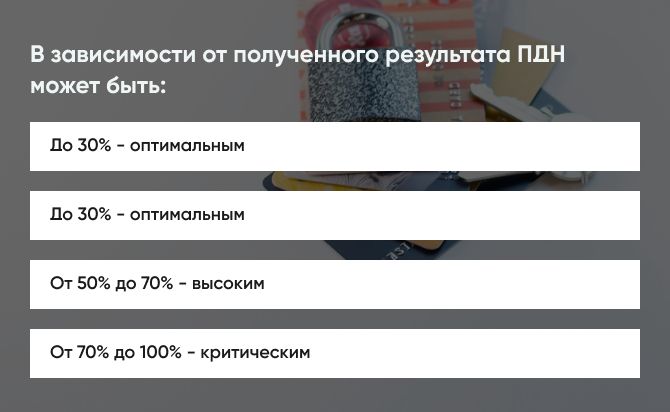

В зависимости от полученного результата ПДН может быть:

- до 30% — оптимальным;

- до 30% — оптимальным;

- от 50% до 70% — высоким;

- от 70% до 100% — критическим.

Каким должен быть ПДН для получения кредита

Для получения большого кредита на хороших условиях по выгодной ставке показатель долговой нагрузки не должен превышать 30%-45% — такой коэффициент оценивается как нормальный, так как считается, что при нагрузке не более половины дохода справиться с оплатой по кредитным обязательствам достаточно легко.

При оформлении заема на небольшую сумму или кредитной карточки допускается 50%-60%.

При высокой долговой нагрузки — выше 60%, шанс получения одобрения минимален, но в редких случаях банки могут пойти на оформление займа при данном показателе, но потребуется привлечение поручителей, созаемщиков или предоставление залога, это поможет снизить риски кредитной организации, в ином случае, если кредит и будет одобрен, то по более высокой процентной ставке.

Как снизить кредитную нагрузку

При показателе долговой нагрузки больше 40%, шансы на получение нового кредита невысоки, повысить их можно снизив ПДН. Как это сделать? Есть несколько способов:

- Погасить полностью или частично действующие кредиты, микрозаймы, рассрочки;

- Ликвидировать кредитные карты;

- Реструктуризировать или рефинансировать кредит — при изменении суммы ежемесячного платежа, изменится и размер ПДН;

- Увеличить официальный доход.

В том случае, когда у вас несколько кредитов, стоит начать с погашения самых дорогих из, по которым ставка наиболее высокая.

Если, с тех пор как вы оформляли заем, процентные ставки снизились, а они зависят от ключевой ставки ЦБ, то можно провести рефинансирование и объединить все кредитные обязательства в один кредит, снизив при этом и ставку и сумму ежемесячной выплаты.

Если у вас есть кредитка, но вы ей не пользуетесь, стоит ее закрыть или снизить лимит — банки нередко учитывают данные кредитной карточки при расчете долговой нагрузки, даже в том случае если она не используются.

Также стоит подумать и над увеличением дохода — можно сменить работу, найти подработку, сдать в аренду квартиру, дом или комнату, заняться фрилансом, способов много. Стоит отметить, что любой доход должен быть подтвержден официально, при неофициальной подработке или “серой” зарплате могут возникнуть сложности при расчете ПДН.

Автор статьи: Команда "Займ на карту"

Дата публикации статьи: 24 октября 2023