Что такое ипотека простыми словами

Ипотека — простой и удобный финансовый инструмент, позволяющий приобрести жилье в кратчайшие сроки за счет заемных средств, не тратя время на накопление нужной суммы.

Деньги полученные от банка по ипотечной программе имеют целевое значение, потратить их можно только на покупку недвижимости — квартиры, апартаментов, частного дома, гаража или участка под застройку.

В данной статье мы расскажем вам, что представляет собой ипотечный кредит, по какому принципу он выдается и как происходит процедура оформления, а также какие достоинства и недостатки есть у ипотеки и что ждет ее в будущем.

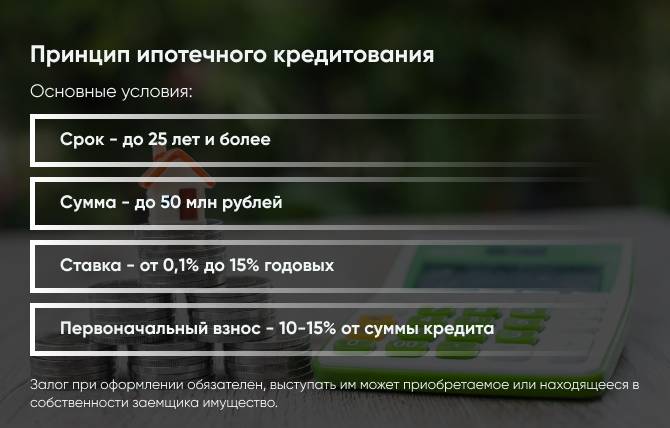

Принцип ипотечного кредитования

Если просто, ипотека — это вид целевого кредита, средства от которого можно использовать только на приобретение недвижимости, то есть жилья.

Отличается она длительным сроком погашения и высоким лимитом — максимальный размер ипотечного кредита может достигать 25 — 50 миллионов рублей, а срок до 25 лет и более.

Деньги выдаются под обеспечение, залогом может стать как приобретаемая, так и имеющаяся в собственности заемщика недвижимость.

Пока кредит не будет полностью выплачен, залог будет выступать в роли гаранта возврата денежных средств и при нарушении условий договора со стороны заемщика отойдет кредитной организации, выдавшей заем.

Допускается привлечение созаемщиков и поручителей, в зависимости от программы кредитования их количество может варьироваться от 1 до 3 человек.

Законодательно ипотечный кредит регулируется Гражданским кодексом и Федеральным законом “Об ипотеке (залоге недвижимости)”, в котором четко прописаны права, обязанности, порядок оформления соглашения и погашения долга.

Процедура оформления имеет свои нюансы и состоит из нескольких этапов:

- Подача заявки — заемщику необходимо выбрать подходящую ипотечную программу, указать на что будут использованы деньги и необходимую сумму;

- Проверка документов — кредитная организация тщательно изучает предоставленные заемщиком бумаги, его платежеспособность, трудовой стаж, семейное положение и по итогу выдает решение;

- Поиск жилья — подбор недвижимости в рамках одобренной суммы и удовлетворяющей условия ипотечной программы;

- Оформление ипотечного договора и покупка недвижимости — при получении одобрения от банка, заключение сделки, оформление страхового полиса (на объект договора и заемщика), подписание договора и регистрация права собственности.

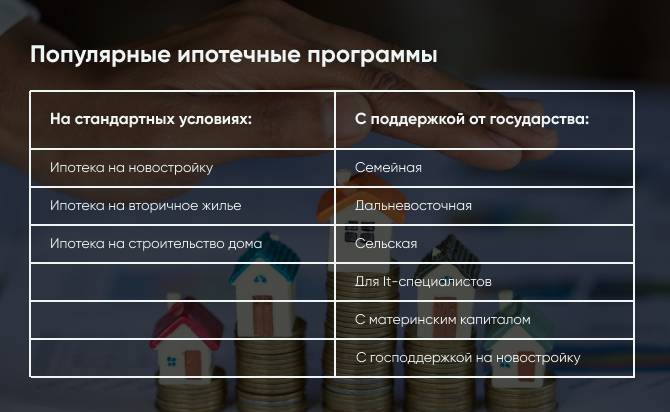

Популярные ипотечные программы

Для оформления предлагается несколько различных ипотечных программ, условия которых разнятся в зависимости от типа рынка и вида приобретаемого жилья. Для отдельных категорий граждан предлагаются субсидии от государства или льготные программы кредитования со сниженной ставкой.

Самые распространенные ипотечные предложения:

- Стандартная ипотека (на общих условиях) — для покупки жилья на вторичном рынке или от застройщика;

- Ипотека с господдержкой — для приобретения квартиры в новостройке или строительства собственного дома;

- Семейная ипотека — для семей с одним ребенком рожденным после 1.01.2018 г., двумя и более детьми младше 18 лет или с ребенком с инвалидностью.

- Дальневосточная ипотека — ставка 1-2% для покупки жилья на территории Дальнего востока и крайнего севера для семей, где супругам менее 36 лет, и работникам медицинской и образовательных сфер;

- Военная ипотека — средства на первоначальный взнос и дальнейшие выплаты предоставляются военным от государства, но только пока они проходят службу.

- Траншевая ипотека — выдача заема частями — траншами, деньги переводятся сразу на счет застройщика (для покупки строящегося жилья);

- Ипотека с материнским капиталом — с возможностью использовать сертификат в качестве первоначального взноса;

- Сельская ипотека — ставка от 0,1% до 3%% для покупки недвижимости в сёлах, посёлках и пгт.

Есть еще льготные программы с господдержкой для It-специалистов и субсидии в размере до 450 000 рублей для погашения долга по ипотеке для многодетных семей.

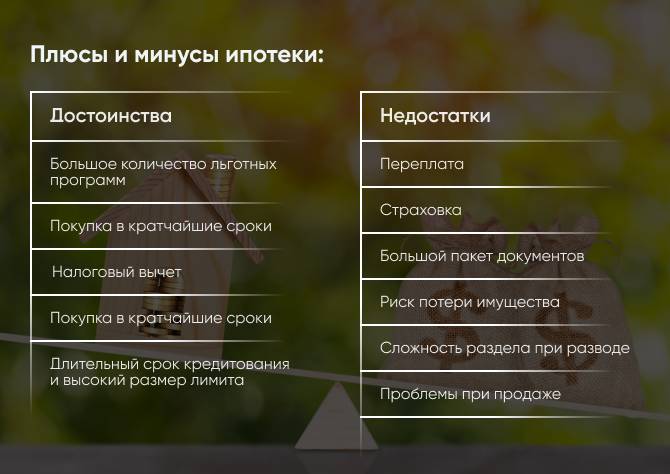

Плюсы и минусы ипотечного кредитования

Прежде чем подавать заявку на ипотеку стоит ознакомиться с главными ее достоинствами и недостатками. Среди плюсов ипотечного кредита можно выделить:

- Приобретение жилья в короткие сроки;

- Сравнительно небольшие выплаты и долгий срок кредитования;

- Уменьшение процентов при большом первоначальном взносе;

- Получение налогового вычета;

- Возможность оформления заема по льготной программе кредитования.

К минусам относятся:

- Высокая переплата;

- Большой пакет документов;

- Обязательное страхование залогового имущества и жизни заемщика и регулярное продление страховых полисов;

- Риск потери покупаемого жилья при несоблюдении условий договора;

- Сложность реализации приобретаемой недвижимости до снятия обременения;

- Проблемы при разделе ипотечного жилья при разводе супругов;

- Низкий шанс на оформление других кредитов до погашения ипотеки.

Что будет с ипотекой в 2023 году

В зависимости от ключевой ставки ЦБ и экономической ситуации в стране условия ипотечного кредитования и льготных программ могут быть изменены.

Так с 15 августа 2023, после поднятия Центральным банком ключевой ставки до 12%, произошел резкий рост ставки практически по всем видам программ, помимо льготных.

В среднем банки подняли ставки на 2-3 пункта, пострадали в основном программы по приобретению вторичного жилья, покупка в новостройке в большинстве случаев подпадает под программы с господдержкой, но сельская ипотека была временно приостановлена до нового распоряжения.

Изменения произошли и в условиях семейной ипотеки, но довольно положительные — был расширен список лиц, которые могут претендовать на ее оформление и увеличен срок действия программы. Оформить семейную ипотеку теперь могут семьи, где есть два и более детей, а срок окончания предложения увеличен до 1 июля 2024 года.

Автор статьи: Команда "Займ на карту"

Дата публикации статьи: 22 сентября 2023