Основные принципы и механизмы работы займов: суть и цели финансового инструмента

Обращаясь в микрофинансовую организацию, заемщики не задумываются о том, как устроен механизм выдачи денежных средств на короткий срок. Особенно это касается сферы онлайн-кредитования, когда человек даже не взаимодействует с сотрудником МФО. Именно поэтому к таким микрозаймам зачастую относятся несерьезно и допускают просрочки.

В этой статье вы узнаете, в чем особенности микрокредитов, чем они отличаются от других финансовых инструментов, на каких условиях выдаются и как кредитор оценивает вашу платежеспособность.

Краткосрочные займы: характеристика и особенности

Заем — выдача денежных средств по договору займа на короткий срок. Деньги выдаются микрофинансовыми организациями, кредитными потребительскими кооперативами, физическими лицами и ломбардами.

В России микрокредиты оформляются в национальной валюте на срок от 2 дней до нескольких месяцев. Некоторые МФО допускают и длительный срок кредитования, но он редко превышает 6 месяцев.

В отличие от кредитов микрозаймы могут выдаваться и на беспроцентной основе, но обычно процентная ставка применяется в расчете на каждый день. Предположим, вы оформили 12 000 р. на 15 дней. Ежедневная ставка по займу составляет 0,8%. Чтобы узнать переплату, вам нужно (12 000 ×0,8 ÷ 100) × 15 = 1 440 р. То есть вам нужно вернуть деньги в размере 13 440 р.

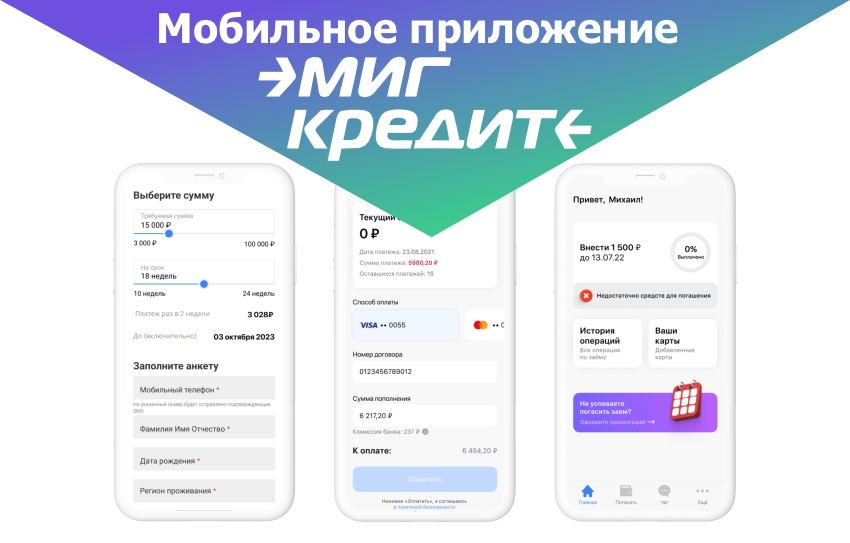

Заем можно получить в режимах онлайн или оффлайн. В первом случае, заемщик переходит на официальную страницу микрокредитной компании и заполняет заявку на деньги. Во втором — человек просто обращается в отделение компании, где через сотрудника МФО заполняет анкету и получает ответ на свое обращение.

Процесс получения займа в МФО: от подачи заявки до выдачи средств

Перед тем, как обратиться с заявкой к кредитору, вам нужно выбрать способ оформления анкеты и саму микрофинансовую организацию. Если вы хотите получить деньги в офисе, то вам нужно просто отсортировать компании в поиске с присутствием филиалов в вашем населенном пункте. Нужен быстрый заем на карту? Тогда подготовьтесь к заполнению онлайн-заявки.

Выбранную МФО нужно проверить в реестре Банка России. Так вы убедитесь, что заключаете договор с законной организацией, а не с мошенниками или сайтом-агрегатором, предоставляющем информационные услуги.

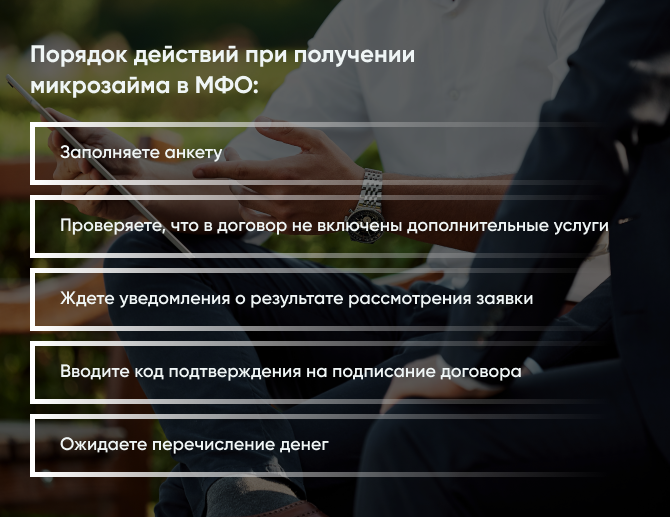

Далее ваши действия выглядят примерно так:

- Заполняете анкету. Вы вносите информацию о себе, чтобы компания могла оценить вашу платежеспособность.

- Вносите нужную сумму и срок микрозайма. Если вы находитесь в офисе, то вписываете это в бумажную заявку. При онлайн-заполнении просто кликаете по бегунку на официальном сайте микрокредитной компании.

- Проверяете, что в договор не включены дополнительные услуги. От вас потребуется подписать договор займа и согласие на обработку персональных данных. От остальных услуг откажитесь. Обычно в перечень таких предложений входит страхование жизни и здоровья и SMS-информирование о внесенной оплате. Если отказаться не получается, то это нарушение со стороны кредитора — пожалуйтесь на это в Банк России.

- Ждете уведомления о результате рассмотрения заявки. Речь идет об онлайн-кредитовании, так как при личном визите в офис решение МКК будет озвучено специалистом.

- Вводите код подтверждения на подписание договора. У вас есть 5 рабочих дней на выполнение данного действия, так как потом код становится недействительным. Это означает, что вы отказались от микрозайма.

- Ожидаете перечисление денег. Обычно это занимает от 2-3 минут до 3 рабочих дней.

Кредитоспособность: оценка платежеспособности заемщика

Несмотря на то, что микрофинансовые организации не запрашивают официальное подтверждение заработка, оценка платежеспособности заемщика все равно проводится. Регламентируется она базовым стандартом от Банка России. На его основе запущены и скоринговые механизмы — системы оценивания кредитоспособности клиентов.

Вы заполняете форму на сайте МКК, затем ее обрабатывает скоринг, отмечая каждый ответ баллом. По итогу сканирования анкеты все баллы складываются. Общая сумма уже соотносится с минимальным порогом. Если заемщик набирает баллов больше этого порога, то получает одобрение на заем. Если баллы ниже — то ему приходит отказ.

Нельзя сказать, что все финансовые учреждения пользуются едиными критериями оценки. Они у всех разные и зависят от опыта работы с разными заемщиками. Однако есть ряд моментов, которые похожи.

В формах для заполнения всегда есть вопрос о возрасте. Он играет важную роль в принятии решения о выдаче денег. Так, вероятность своевременного погашения займа выше у людей от 23 лет, чем у молодежи до указанного возрастного предела.

О статусе заемщика говорят место работы, уровень образования, специализация. Это не означает, что заем выдадут только человеку с высшим образованием и работающему на руководящей должности. Однако безработному с отсутствием хотя бы среднего профессионального образования в предоставлении микрокредита могут отказать.

Стаж работы для финорганизаций является одним из значимых аспектов в оценке кредитоспособности. Тем больше стаж, тем выше вероятность, что заемщик вернет долг. Что же касается семейного положения, то оно тоже играет не последнюю роль в одобрении займа. Семьям с детьми доверяют больше, чем холостым мужчинам и незамужним женщинам.

Скоринговые программы могут настраиваться и так, что оценивают и кредитную историю, и платежную способность за счет проверки задолженностей по штрафам или коммунальным платежам. Несмотря на низкий порог требований, заемщику, который постоянно допускает просрочки по кредитам и микрозаймам, имеет долги по коммунальным услугам и постоянно штрафуется сотрудниками ГИБДД, скорее всего откажут в предоставлении заемных средств или предложат минимальную сумму.

Процентные ставки и условия погашения микрокредита

Все микрокредитные компании соблюдают закон РФ в отношении предельной величины процентной ставки. Так, с 1 июля 2023 года размер максимальной ежедневной ставки составит 0,8% вместо 1%, который был до этого.

Полная стоимость микрозайма не может превышать 292% годовых, причем именно в нее включены дополнительные платежи, если они имеются. Новый закон также выделил в отдельную категорию микрокредитование на сумму не более 10 000 р. и срок до 15 дней. Сумма процентов и прочих платежей не должна превышать 15% размера самого микрозайма.

Особенностью займов в МКК является возможность погашения задолженности дистанционным и наличным способами. К удаленным вариантам оплаты относятся:

- перевод через банковскую карту в личном кабинете;

- перечисление с карты или счета в мобильном приложении банка;

- оплата с электронного кошелька;

- платеж через системы быстрых переводов (Contact, Золотая Корона, Юнистрим и др.).

Для заемщиков, которые могут внести плату только наличными предусмотрено тоже несколько вариантов. Можно оплатить долг в самой организации, если офис компании есть в вашем городе или регионе.

Второй вариант — оплата через банковское отделение по реквизитам. Недостатком такого способа является длительность перечисления — до 3-х рабочих дней. Поэтому такой платеж следует проводить заранее, чтобы не назначили пени и штрафы за просрочку.

Виды залога и обеспечения займа

Залог — способ обеспечения исполнения обязательств. Он используется и в МФО, но не так часто, как при потребительском кредитовании. Обычно предмет залога реализует кредитор в случае, когда должник прекращает вносить платежи по займу.

Квартиры и дома, как правило, при микрофинансировании не закладывают, ведь микрокредитные компании не выдают больших денежных сумм. Но вот заем под залог автомобиля, ювелирных изделий, бытовой техники или электроники — распространенная практика.

Основная роль залога в договоре — доступ к более высокой сумме, чем предлагается изначально. К примеру, если вы предметом залога делаете автомобиль, то МФО может одобрить вам сумму половины его стоимости, а то и полную.

Что касается ювелирных изделий и техники, то таким способом выдают займы ломбарды. В залог они принимают не только изделия и некоторые типы техники, но и комплектующие (видеокарты и т.п.), а также просто драгоценный металл (золото, серебро и др.).

Сравнение с кредитами и другими финансовыми инструментами

Практически все финансовые инструменты в стране регулируются Банком России. Микрозаймы не являются исключением, поэтому с кредитами, ипотеками и кредитными картами имеют очень много общего.

Например, на все указанные финансовые инструменты распространяются процентные ставки вознаграждения, правда считаются они уже по-разному. Кредиты и займы могут выдаваться с обеспечением в виде залога, а ипотека и вовсе предполагает выдачу денежных средств только под залог недвижимости.

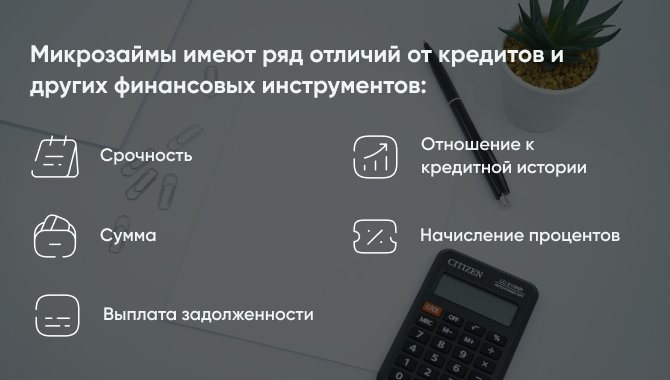

Однако микрозаймы также имеют ряд отличий:

- Срочность. Микрокредиты, как правило, краткосрочные и выдаются на срок до 6 месяцев. Кредиты и ипотеки предполагают долгое погашение от 1 года до 30 лет, в зависимости от выбранной банковской программы.

- Отношение к кредитной истории. Банки в отличии от МКК тщательно проверяют рейтинг клиента перед выдачей денег. Микрофинансовые организации могут одобрить заем даже при наличии просрочек.

- Сумма. Займы обычно составляют до 100 000 р., а потребительские кредиты обычно выше.

- Начисление процентов. Ставка в МФО рассчитывается на каждый день, ставка же в банке — в годовом выражении.

- Выплата задолженности. В банках она разбивается на части и гасится ежемесячно. Вернуть деньги в МФО вы должны в определенный срок с уплатой процентных начислений.

Заключение

Заем — удобный финансовый инструмент, который выручит в сложной ситуации. Развитие онлайн-компаний позволяет теперь получать деньги в любое время суток с минимальной вероятностью отказа.

Внимательно изучайте условия финансирования, уточняйте размер ставки, необходимость залога и основные способы получения денег и оплаты долга. По этим критериям вы можете подобрать подходящий микрозайм, который вам будет комфортно погашать.

Автор статьи: Редакция портала

Дата публикации статьи: 27 июня 2023